Ganhar dinheiro e acumular patrimônio não é nada fácil. Requer tempo, esforço, estudo e muita disciplina. Por isso, é importante que você conheça os mecanismos de proteção dos investimentos.

Entender sobre segurança em investimentos, é muito mais do que colocar todos seus recursos em um grande Banco, acreditando que devido seu tamanho e histórico nada irá acontecer com seu patrimônio.

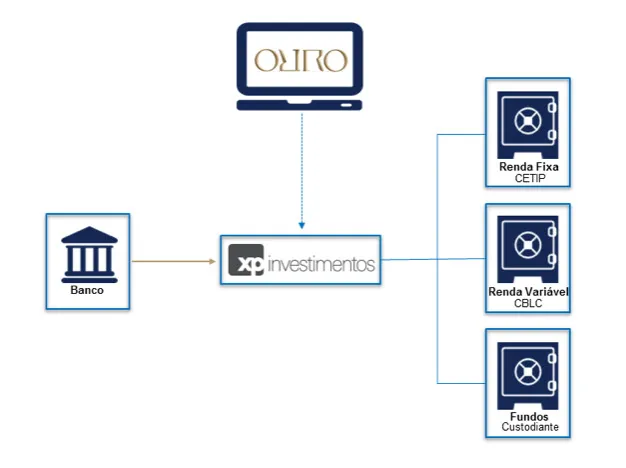

Logo abaixo, mostro os mecanismos de segurança que investidor possui numa Assessorias Independentes como a Ouro Investimentos, do que via uma única instituição bancária.

1. O que é a Ouro Investimentos?

A Ouro é uma empresa Agente Autônomo de Investimentos, que tem como finalidade principal a distribuição de investimentos.

Somos registrados e fiscalizados pela Comissão de Valores Mobiliários (CVM), órgão máximo de supervisão do mercado de capitais, considerada o “xerife do mercado”.

Para ver nosso registro na CVM basta clicar aqui e pesquisar pelo nome.

Para distribuir investimentos, temos que ser vinculados a uma corretora, nós optamos por trabalhar junto a XP Investimentos pois ela se adequa ao perfil dos nossos clientes.

Ela possui o conceito de Shopping Center Financeiro, isto permite ao investidor, com apenas um cadastro, ter acesso aos produtos das maiores instituições financeiras do Brasil e do mundo.

Nossa assessoria tem o objetivo de ajudar o investidor a alcançar seus objetivos de vida e financeiro, por isso, fazemos reuniões para entender melhor nossos clientes e propor produtos que façam sentido no seu planejamento.

2. Para onde vai meu dinheiro?

Como somos Distribuidor Independente, a Ouro Investimentos não recebe em nenhum momento o dinheiro dos clientes. O dinheiro segue um percurso bem simples, primeiro o cliente transfere recurso do seu banco para sua conta na XP Investimentos, confirmando a transferência nós assessoramos você a investir nos ativos.

Fluxo de envio de dinheiro

Feito a aplicação, seus ativos serão enviados para os custodiantes. Por exemplo, se você comprar uma LCI, este ativo ficará guardado na CETIP.

Quando você desejar resgatar seus investimentos, seu dinheiro percorre o caminho inverso. Primeiro vende-se os ativos, o dinheiro referente a venda cai na sua conta da corretora e depois é solicitado o resgate para sua conta bancária cadastrada. Cabe destacar, que a corretora só devolve o dinheiro em uma conta no seu nome.

3. Onde Ficam Meus Ativos?

Todos os ativos ficam guardados em seu nome e CPF, nos agentes de custódia. Os custodiantes praticamente são os mesmos, independentemente se você investe em um Banco ou num Distribuidor como Ouro.

Ativos como CDB, LCI, LCA, dentre outros, são negociados e guardados na CETIP. É uma empresa de capital aberto na bolsa e possui mais de 15 mil instituições participantes do seu sistema.

Ativos negociados via bolsa de valores, tais como ações, ETF, Fundos Imobiliários, são custodiados na Câmara de Ações (antiga CBLC). Ela também faz a guarda dos Títulos Públicos negociados via Tesouro Direto e títulos de dívida corporativas.

Já os fundos de investimentos, o cliente recebe cotas do fundo registrada em seu nome, estas ficam separadas dos ativos das instituições seja do distribuidor ou administrador do fundo.

Podendo ser compradas ou vendidas conforme as regras de cada fundo.

4. Entendendo mecanismos de proteção e garantia

O aconteceria se Ouro Investimentos deixasse de existir ou fosse vendida?

Exatamente nada.

Conforme mencionamos acima, não recebemos em nenhum momento recursos dos clientes. Somos apenas distribuidores de investimentos, nossa função é de assessorar o investidor a escolher produtos adequados para alcance dos seus objetivos de vida e financeiros.

Além disto, os ativos são guardados nos custodiantes, como Cetip, CBLC, Selic, etc. O dinheiro que não está aplicado, fica na sua conta da corretora.

E se a corretora fechar, for vendida ou sofre intervenção?

Nada também. Como os ativos estão nos agentes de custódia, basta transferir sua posição para outra corretora, sem nenhum custo ou perca de benefícios tributários.

No caso de falência da corretora, se houver dinheiro em conta corrente, este valor poderá ser perdido. Com intuito de evitar este risco, a Ouro Investimentos, monitora a conta de todos os clientes diariamente, para que os recursos sejam aplicados e não fiquem parados na conta da corretora.

Além disto, nós monitoramos de perto os resultados financeiros e operacionais da Corretora, aumentando ainda mais a sua segurança.

Se meu dinheiro estiver aplicado em um título e o emissor falir?

Alguns ativos de renda fixa como por exemplo CDB, LCA, LCI, são garantidos pelo Fundo Garantidor de Crédito (FGC) em até R$ 250.000,00 por emissor e por CPF limitado a R$ 1.000.000,00 por prazo de quatro anos.

Clique aqui para ver lista completa dos ativos garantidos pelo FGC.

Clique aqui para entender as regras.

Se precisar acionar o FGC, o cliente terá que assinar um termo, no qual solicitará alguns dados pessoais e valor para crédito. Num prazo de 30 a 45 dias, o investidor recebe o valor acrescido dos juros pactuados até a data da liquidação do banco.

Ativos de renda variável não possuem garantias constituídas neste sentido, mas alguns tipos de perdas podem ser indenizadas através do acionamento do Mecanismo de Ressarcimento de Prejuízos (MRP).

5. Quanto tenho que pagar pela assessoria de investimentos?

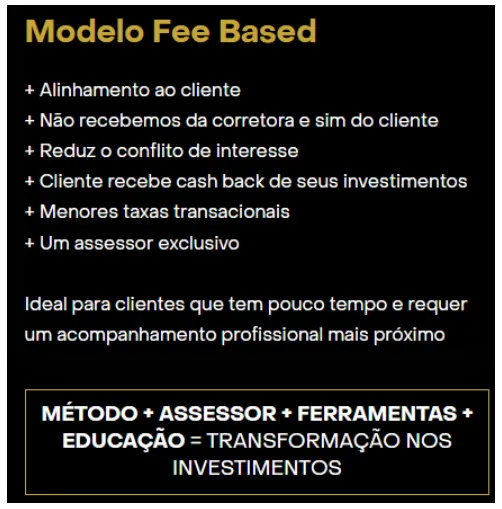

Nossa assessoria adota um modelo de cobrança transparente denominado Fee Based, onde não recebemos comissionamento da corretora. O investidor nos remunera através de uma taxa de administração anual sob o valor investido conosco conforme a tabela abaixo:

Com isso, ele tem melhores taxas na renda fixa, diminuição custo em renda variável e devolução de taxas de administração e performance como cash back.

6. Diversificação é segurança

Por mais que existem mecanismos de proteção como por exemplo o FGC, nós nunca queremos acionar eles, só se for necessário.

Assim, diversificar sua carteira em vários emissores, reduz significativamente seu risco de calote do emissor.

Lembrando que o FGC cobre até R$ 1.000.000,00 por CPF pelo prazo de quatro anos. Sendo até R$ 250.000,00 por instituição, desta forma, o investidor que mantém por exemplo R$ 500.000,00 num grande banco, caso este venha quebrar o cliente receberá apenas R$ 250.000,00.

A grande vantagem dos distribuidores independentes para os investidores, é que nós aproximamos uma capilaridade imensa de produtos e serviços de diversos emissores locais e internacionais com apenas uma conta.